В последнее время у работающего населения появилась тенденция совмещения основной работы с получением дополнительного дохода. Часто мы работаем для получения стабильного заработка, отчислений по страховым выплатам, социального пакета, добровольного медицинского страхования и многим другим причинам. Тем самым физическое лицо приходит к решению однозначно работать на основном месте работы по найму, но ищет возможность подзаработать не в ущерб работодателю.

Иногда удобный график на основном месте работы позволяет дополнительно вести предпринимательскую деятельность. Например, на основном месте сотрудник работает на сменном графике в цехе или на производстве. Сменный график сутки через трое освобождает дни и в будни, и в выходные. В эти дни сотрудник-мужчина может заниматься грузоперевозками, пассажирскими перевозками, ремонтными и строительными работами, а сотрудник-женщина может оказывать косметологические услуги, ремонт и пошив одежды и так далее.

Примеров можно провести достаточно много. Каждый человек выбирает для себя самостоятельно способ зарабатывания денег в нерабочее время. Возможность получения дополнительного заработка обязывает нас регистрировать ИП. Давайте ответим на основные вопросы совмещения статуса наемного работника и индивидуального предпринимателя:

Каждый ли может совмещать работу по основному месту работы и ведение деятельности как индивидуальный предприниматель?

Совмещать основную работу с предпринимательской деятельностью не могут служащие государственных и муниципальных учреждений, адвокаты и нотариусы, депутаты и сотрудники правоохранительных органов. Если вы не занимаете ни одну из указанных выше должностей, то совмещать ИП и основную работу можно.

Как отразятся перечисления по платежам в государственные органы (ПФР, ФСС и ИФНС) по физическому лицу как наемного работника и как ИП?

С момента регистрации ИП необходимо перечислять страховые взносы на пенсионное обеспечение и обязательное медицинское страхование, несмотря на то, что по основному месту работы за наемного работника перечисляются платежи от работодателя. Страховые взносы ИП уплачивает согласно законодательству РФ фиксированными платежами или в процентном отношении от дохода.

Как повлияет период совмещения на начисление пенсии?

В необходимый стаж для назначения пенсии будут включаться периоды предпринимательской деятельности, по которым поступали перечисления по страховым взносам и в периоды работы по основному месту работы.

Необходимо ли оформление по трудовому кодексу как ИП?

Согласно трудовому кодексу РФ, запись в трудовой книжке о предпринимательской деятельности как предпринимателя не предусмотрена. При регистрации ИП физическое лицо получит на руки документ, подтверждающий предпринимательскую деятельность и стаж предпринимателя. Данным документом является «Свидетельство о государственной регистрации индивидуального предпринимателя» (ОГРНИП). Поэтому трудовая книжка может остаться у работодателя с занесением только основного места работы.

В каких случаях работодатель может отрицательно отнестись к данной новости?

В первую очередь, если вид деятельности ИП совпадает с деятельностью по основному месту работы. Например, физическое лицо в организации ООО «Компания» занимается оптовой продажей бытовой техники. Сотрудник тесно работает с поставщиками, покупателями и иными партнерами по бизнесу. Открытие ИП по продаже аналогичного товара у поставщиков и реализация клиентам работодателя будет своего рода провокацией. Также отрицательно может повлиять схожий вид деятельности по реализации аналогичного товара или услуги по низкой цене, либо реализация товара конкурентного производителя.

Теперь по порядку рассмотрим плюсы совмещения:

- Первое преимущество заключается в следующем: получение дополнительного дохода помимо заработной платы по основному месту работы. Если ваша работа позволяет совмещение с дополнительной деятельностью, в том числе предпринимательской, то почему бы и нет.

- Второе преимущество - это обратная сторона совмещения в плюс основной работы. Не всегда у нас есть возможность оказать услуги или реализовать товар по предпринимательской деятельности (например, больничный по временной нетрудоспособности), доход физическое лицо получит благодаря стабильному заработку наемного работника. Больничный оплачивается согласно законодательству и среднему заработку по основному месту работы.

- Третий плюс - страховые взносы поступают дважды за данный период совмещения. За период работы по найму и ведения предпринимательской деятельности в государственные органы (Фонд социального страхования, Пенсионный фонд) поступают платежи по двум доходам.

- Основной минус совмещения - если основная работа не позволяет временно заниматься предпринимательской деятельностью по причине командировок, большой загрузки и так далее, страховые взносы по обязательному пенсионному и медицинскому страхованию придется оплачивать в любом случае, независимо от получения дохода от деятельности ИП.

Регистрация ИП и отчетность

Регистрируя деятельность, как индивидуальный предприниматель, необходимо проанализировать вероятность получения дохода и размер расходов. Страховые платежи являются обязательными платежами с момента регистрации и до ликвидации ИП.

Для подготовки документов на регистрацию ИП Вы можете воспользоваться бесплатным онлайн-сервисом «Моё Дело» - бесплатная подготовка документов , что несомненно исключит риски допустить ошибки в документах и в конечном итоге получить отказ в регистрации.

Подготовку и сдачу отчетности Вы также можете доверить сервису «Моё Дело» - Интернет-бухгалтерия для малого бизнеса . Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису можно по ссылке .

Подведем итоги

Совмещать работу сотрудника по найму и ИП можно, если должность по основному месту работы не состоит в списке исключений. Перечисления по страховым взносам за обязательное пенсионное и медицинское страхование будут поступать дважды за период совмещения: от работодателя и от ИП.

Периоды совмещения предпринимательской деятельности также будут включены в стаж для начисления пенсии. Если вы заняты на основном месте работы по трудовой книжке, внесение в нее предпринимательской деятельности не предусмотрено.

Многие задумываются о том, как бы расширить свои финансовые возможности и поэтому наряду с официальной работой пытаются заниматься личным предпринимательством. Но чтобы не работать в тени, такие предприниматели желают зарегистрировать ИП. И в этом случае возникает логичный вопрос, а можно ли открыть ИП, когда человек официально трудоустроен?

Надо понимать, что ответ на этот вопрос надо искать не только в юридической плоскости. Здесь поднимаются вопросы и организационного, и психологического характера. Их немало, ответить на них можно, только рассматривая каждый случай индивидуально. Но основными проблемами являются такие:

- насколько действительно выгодно человеку открыть ИП, имея официально должность в другой компании;

- хватит ли человеку сил, времени и прочих ресурсов, чтобы совмещать две деятельности;

- если работодателю станет известно об ИП сотрудника, как он на это отреагирует.

Однако это слишком сложные вопросы, которые выходят за рамки данной статьи. Поэтому мы ограничимся юридической стороной дела и попытаемся выяснить, какая позиция законодателя в отношении работающего предпринимателя.

Ограничения по открытию ИП

Итак, что думает закон о желании работающего человека открыть ИП? На этот вопрос у него нет однозначного ответа, но есть некоторые ограничения, при которых такой человек однозначно не может начинать собственное дело. К таким ограничениям относят следующие нюансы:

- Неполная дееспособность гражданина. Закон утверждает, что полная дееспособность гражданина наступает с 18 лет. С этого же возраста он может открывать ИП. Но начинать трудовую деятельность модно и в более юном возрасте – с 16 лет. Следовательно, если работающий гражданин, которому еще не исполнилось 16 лет желает открыть ИП, ему будет отказано вследствие его неполной дееспособности. Обратите внимание, что это ограничение легко обходится, если такой гражданин вступает в брак. Даже если ему нет 18 лет, вступив в брак, он признается полностью дееспособным. Еще один вариант – пройти процедуру эмансипации, то есть признания судом несовершеннолетнего человека полностью дееспособным.

- Ограниченная дееспособность гражданина. Она может признаваться только судом. Происходит это в тех случаях, когда человек в принципе может заниматься трудовой деятельностью, но в силу каких-то злоупотреблений не всегда может себя контролировать. К таким людям относятся наркоманы, алкоголики, игроманы и прочие граждане. Они не могут заниматься предпринимательской деятельностью до тех пор, пока их не признают дееспособными.

- Также могут быть установлены прямые ограничения на занятие подобной деятельностью, когда вступило в силу решение суда о признании человека виновным в совершении должностных преступлений или преступлений имущественного характера. Работать по найму при этом человек может беспрепятственно.

- Прямой запрет на занятие предпринимательской деятельностью наложен на лиц, занимающих посты на муниципальной или государственной службах.

- Также не имеет права регистрировать ИП человек, который занят на целом ряде специфических должностях. Например, нотариусы, адвокаты.

- Не может заниматься предпринимательской деятельностью нерезидент страны или человек без гражданства, если только у него нет соответствующего разрешения от ФМС.

В остальных случаях работающему гражданину можно открывать ИП.

Депутатский вопрос

Один из самых волнующих вопросов – можно ли депутатам заниматься предпринимательской деятельностью? С одной стороны, закон прямо запрещает регистрировать ИП человеку, который занимает выборную должность. Соответственно, к таким лицам относятся:

- депутаты всех уровней, которые исполняют обязанности постоянно (секретари, заместители председателей, заместители);

- депутаты Федерального собрания Российской Федерации;

- депутаты Государственной Думы Российской Федерации;

- главы муниципальных образований;

Другим депутатам можно заниматься подобной деятельностью.

Бюджетный работник и предпринимательство

Как уже говорилось, государственный служащий не может открывать свое дело. Но оказывается, это касается далеко не всех сотрудников, которые заняты на предприятиях государственной или коммунальной собственности. Все зависит от уровня организации.

Например, учитель, работающий в школе, не причисляется к государственному служащему. Поэтому ему вполне можно вести частную практику или заниматься другой предпринимательской деятельностью. И при этом, если педагог работает в местном управлении образования, он уже автоматически признается государственным служащим, а значит регистрировать ИП не имеет права. Таким же образом рассматривается ситуация с врачами в больницах, которые могут вести предпринимательскую деятельность, и с врачами-сотрудниками территориального органа Росздравнадзора, которым такая деятельность запрещена.

ИП и трудовые отношения

Итак, мы выяснили, что в целом ряде случаев можно регистрировать индивидуального предпринимателя, даже если он уже занят на какой-то должности другой организации. Теперь давайте рассмотрим, как факт предпринимательства будет влиять на эти трудовые отношения.

На самом деле, факт предпринимательства абсолютно никак не сказывается на трудовых отношениях предпринимателя. У него не возникает никаких новых обязанностей или ограничений, ему продолжают начислять заработную плату и делать из нее все необходимые отчисления.

Работодатель не должен вписывать в трудовую работника информацию о его личной предпринимательской деятельности, поскольку она не входит в рамки трудового договора. А в трудовой книжке все записи делаются исключительно на основе такого договора.

Соответственно, и пересечься эта информация нигде никак не может. То есть если сотрудник не желает афишировать перед работодателем свою предпринимательскую деятельность, это у него может вполне получиться, так как отчетность нигде не пересекается. Единственный источник, откуда может просочиться информация – открытая реклама предпринимательской деятельности.

Вся информация о предпринимателях собирается и хранится в реестре ЕГРИП. Чтобы получить оттуда данные, надо обратиться в налоговую службу со специальным заявлением и оплатить установленную сумму.

Когда стоит оформлять ИП?

Прежде чем оформлять ИП, сотрудник должен хорошо подумать и все взвесить. В этом деле есть свои нюансы. Например, независимо от вида предпринимательской деятельности, ее успешности, системы налогообложения, ИП должен подавать отчетность, делать необходимые выплаты. Это требует дополнительного временного ресурса. Если вы готовы на это пойти, то можно и заниматься регистрацией.

Иногда оформить ИП просто необходимо. Это возникает в тех, ситуациях, когда:

- клиентам нужен чек, квитанция о проведенной операции или они не могут рассчитываться наличными;

- необходимо провести масштабную рекламную кампанию;

- чтобы совершать предпринимательскую деятельность, надо иметь соответствующую лицензию, а этот документ не выдается физическим лицам.

На практике, в целях дополнительного заработка денежных средств, бывают случаи, когда у человека, официально работающего в какой-либо организации, возникает желание открыть собственное предпринимательство и быть самому себе хозяином. Это очень заманчивая перспектива, которая к тому же, не запрещена законом. Здесь вы в полной мере сможете применить свои навыки и умения, которые помогут заработать дополнительные денежные средства в ваш бюджет. Трудолюбие, упорство, терпеливость, способность правильно расставлять приоритеты – станут вашими основными качествами. Итак, открыть ИП работающему можно, но есть все же особенности и ограничения, которые мы рассмотрим в этой статье.

Какие есть ограничения на открытие ИП работающему

Ключевые отличия в регистрации ИП работающему

Действующим российским законодательством не предусмотрено каких-либо нюансов в вопросе как открыть ИП официально работающему. Процедура регистрации стандартная и проходит по всем правилам, как и для индивидуального предпринимателя, который официально нигде не работает.

Для начала необходимо сдать в налоговую инспекцию по месту вашей прописки заявление на регистрацию и открытие предпринимательской деятельности установленного образца, ксерокопию паспорта, квитанцию об уплате госпошлины в сумме 800 рублей, определится с кодом ОКВЭД и указать его как основной вид. Если род вашей предпринимательской деятельности будет связан с несовершеннолетними детьми, то потребуется справка об отсутствии судимости.

Налоговый орган в течение пяти дней рассмотрит указанные документы и выдаст вам свидетельство, которое предоставит право попробовать свои силы и в сфере бизнеса. Также данные о вас, как о частном предпринимателе будут занесены в единый государственный реестр индивидуальных предпринимателей, о чем вам выдадут выписку. Далее налоговый орган обязан поставить в известность Пенсионный Фонд. Советуем проконтролировать этот вопрос, а главное запомнить, что вне зависимости от того, какую прибыль вы получаете, осуществляете деятельность или нет платить страховые взносы и отчитываться в ПФУ вы обязаны в любом случае. Как ИП, у вас есть право изготовить печать, открыть расчетный счет в банке, самому нанять сотрудников. Но не забывайте, что в отличие от официальной работы по трудовому договору, теперь у вас есть обязанности: вести Книгу учета доходов и расходов, сдавать отчетность, уплачивать налоги и обязательные платежи.

Сложности и особенности в ведение деятельности

В первую очередь не надо отождествлять и путать предпринимательскую деятельность и деятельность по трудовому договору. На вопрос, можно ли работающему открыть ИП, вывод однозначный: да, можно. Однако необходимо иметь ввиду, что это два совершенно разных понятия, которые не зависят друг от друга и друг на друга не влияют. Существует мнение, согласно которому некоторые ИП, официально работающие в организациях, считают, что раз работодатель уплачивает за них страховые взносы, то им ничего этого делать не надо. Хотим разъяснить, что индивидуальный предприниматель должен уплачивать обязательные фиксированные взносы за себя в любом случае. А страховые взносы за него, как за физическое лицо, будет уплачивать работодатель.

Больше особенностей в деятельности работающего индивидуального предпринимателя нет. Он получает трудовую книжку, куда ему вносят соответствующую запись. В предпринимательской деятельности такая запись не предусмотрена. Также получает официальную заработную плату, с которой идут начисления, о которых мы говорили выше. Больше всего привлекает в самостоятельном бизнесе – свободный график, нет правил соблюдения внутреннего трудового распорядка, нет отношений «начальник – подчиненный». Как официальный сотрудник какой-либо организации вы таких привилегий не имеете.

Что касается вопроса, о необходимости извещения своего работодателя по официальному месту работы по трудовому договору о том, что вы зарегистрировались индивидуальным предпринимателем, то это только ваше желание и ваши взаимоотношения. Если не возникнет каких-либо форс-мажорных обстоятельств, то об этом факте так никто и не узнает.

Сложности у официально работающего при открытии ИП заключаются в следующем:

- Возможность совмещать два вида деятельности. Вы можете работать охранником в магазине сутки через трое и успевать заниматься своим бизнесом по ремонту телефонов, а можете быть учителем, загруженным до предела студентами.

- Фактор риска играет немаловажную роль в деятельности бизнесмена. Он закладывается в не полученную прибыль. У работника по найму такой аспект исключен. Свою заработную плату он получит вовремя.

- Для ИП отсутствует социальный пакет, которым он в тоже время будет владеть как наемный сотрудник. Т. е. сходить в отпуск и поболеть вы сможете на официальной работе.

- Как официальный работник предприятия вы будете отвечать только за прямой убыток (и то, это еще надо доказать), а как ИП вы будете отвечать за все, что прописано в договоре.

- Чаще всего сотрудника можно привлечь к дисциплинарной ответственности. На бизнесмена же можно наложить налоговые штрафные санкции, привлечь его к административной, хозяйственной, гражданско-правовой и даже уголовной ответственности.

- Сотрудник за принесенный ущерб отвечает частью имущества. Основным отличием индивидуального предпринимательства является то, что он отвечает по обязательствам и долгам всем своим имуществом, на которое по закону может быть обращено взыскание.

Проанализировав все вышесказанное, подтверждаем, что официально работающему открыть ИП особого труда не представляет. И это не самая главная сложность при работе ИП. Просто, подтверждая обязательный признак предпринимательства – самостоятельность, вы должны еще раз взвесить все «за» и «против», рассчитать свои силы, связанные с качественным выполнением своих обязанностей во всех сферах деятельности. И если вы уверены в свои силах, способны грамотно распределить свое время, то и все дороги для вас открыты.

РЕКЛАМАИндивидуальный предприниматель (ИП) (устар. частный предприниматель(ЧП), ПБОЮЛ до 2005 года) - это физическое лицо, зарегистрированное как предприниматель без образования юридического лица, но фактически обладающие многими правами юридических лиц. К индивидуальным предпринимателям применяются правила гражданского кодекса регулирующие деятельность юридических лиц, кроме случаев, когда для предпринимателей прописаны отдельные статьи законов, либо правовых актов.()

В силу некоторой правовой ограниченности (невозможно назначить полноценных директоров в филиалы прежде всего) ИП это почти всегда микро-бизнес или малый бизнес.

по КоАП

Штраф от 500 до 2000 рублей

При грубых нарушениях либо при работе без лицензии - до 8000 рублей. И, возможно приостановление деятельности до 90 дней.

От 0,9 млн руб. за три года, и при этом сумма недоимки превышает 10 процентов от налога к уплате;

От 2,7 млн руб.

Штраф от 100 тыс. до 300 тыс. руб. или в размере зарплаты виновника за 1-2 года;

Принудительные работы на срок до 2 лет);

Арест на срок до 6 месяцев;

Лишение свободы на срок до 1 года

Если ИП полностью уплатит суммы недоимки(налогов) и пеней, а также суммы штрафа, то он освобождается от уголовного преследования(но только если это его первое подобное обвинение) (Ст. 198 п.3. УК)

Уклонение от уплаты налогов(сборов) в особо крупном размере (Ст. 198 п.2. (б) УК)

От 4,5 млн руб. за три года, и при этом сумма недоимки превышает 20 процентов от налога к уплате;

От 30,5 млн руб.

Штраф от 200 тыс. до 500 тыс. руб. или в размере зарплаты виновника за 1,5-3 года;

Принудительные работы на срок до 3 лет;

Лишение свободы на срок до 3 лет

Штраф

Если суммы для уголовного преследования не достигнуты, то будет только штраф.

Неуплата или неполная уплата сумм налога (сбора)

1. Неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия) влекут взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора).

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно, влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора).(Ст. 122 НК)

Пени

Если вы только просрочили платёж (но не предоставляли ложных сведений), то будут пени.

Пени для всех одинаковы (1/300 умноженные на ключевую ставку ЦБ в день от суммы неуплаты) и составляют сейчас где-то 10 % годовых (что не очень много на мой взгляд, с учетом того, что банки дают кредиты минимум под 17-20%). Посчитать их можно .

Лицензии

Некоторыми видами деятельности индивидуальный предприниматель может заниматься только после получения лицензии , либо разрешения. К лицензируемым видам деятельности индивидуальных предпринимателей относятся: фармацевтическая, частная сыскная, перевозки железнодорожным, морским, воздушным транспортом грузов и пассажиров, а также другие.

Индивидуальный предприниматель не может заниматься закрытыми видами деятельности. К таким видам деятельности относятся разработка и/или продажа продукции военного назначения, оборот наркотических средств, ядов и т.д. С 2006 года к запрещенным также относят производство и продажу алкогольной продукции. ИП не может заниматься: производством алкоголя, оптовой и розничной торговлей алкоголем (за исключением пива и пивосодержащих продуктов); страхованием (т.е. являться страховщиком); деятельностью банков, инвестиционных фондов, НПФ и ломбардов; туроператорской деятельностью (турагентской можно); производством и ремонтом авиационной и военной техники, боеприпасов, пиротехники; производством лекарств (реализацией можно) и некоторыми другими.

Отличия от юридических лиц

- Госпошлина за регистрацию индивидуальных предпринимателей в 5 раз меньше. В целом процедура регистрации намного проще и документов требуется меньше.

- Индивидуальному предпринимателю не требуется устав и уставной капитал, но отвечает по своим обязательствам он всем своим имуществом.

- Предприниматель не организация. Индивидуальному предпринимателю невозможно назначить полноправного и ответственного директора.

- ИП не имеет кассовой дисциплины и может распоряжаться средствами на счету как угодно. Также предприниматель принимает хозяйственные решения без протоколирования. Это не распространяется на работу с ККМ и БСО.

- Индивидуальный предприниматель регистрирует бизнес только на себя в отличие от юридических лиц, где возможна регистрация двух и более учредителей. Индивидуальное предпринимательство нельзя продать или переоформить.

- У наёмного работника ИП меньше прав, чем у наёмника у организации. И хотя в ТК почти по всем статьям организации и предприниматели приравнены, всё таки остаются исключения. Например, при ликвидации организации наёмнику обязаны заплатить компенсацию. При закрытии ИП такая обязанность есть только, если она прописана в трудовом договоре.

Назначение директора

В ИП юридически невозможно назначить директора. ИП всегда будет главным управляющим лицом. Однако можно выдать доверенность на заключение сделок (п. 1 ст. 182 ГК РФ). С 1 июля 2014 г. для ИП законодательно закреплена возможность передавать право подписи счета-фактуры третьим лицам. Декларации всегда можно было подавать через представителей.

Всё это, однако, не делает людей, которым передают некоторые полномочия - директорами. Для директоров организаций разработана большая законодательная база о правах и обязанностях. В случае же ИП так или иначе он сам отвечает по договору, при чём всем имуществом и сам отвечает за любые другие действия третьих лиц по доверенности. Поэтому выдавать такие доверенности - рискованно.

Регистрация

Государственной регистрацию индивидуального предпринимателя осуществляет ФНС РФ. Предприниматель регистрируется в районной налоговой по месту прописки, в Москве – МИ ФНС РФ №46 по г.Москве.

Индивидуальными предпринимателями могут быть

- совершеннолетние, дееспособные граждане РФ

- несовершеннолетние граждане РФ (с 16 лет, при наличии согласия родителей, попечителей; вступившие в брак; принятии судом либо органом опеки решения о дееспособности)

- иностранные граждане, проживающие на территории РФ

Коды ОКВЭД для индивидуального предпринимателя такие же как для юридических лиц

Необходимые документы для регистрации индивидуального предпринимателя:

- Заявление о государственной регистрации индивидуального предпринимателя (в 1 экземпляре). Лист Б формы P21001 должны заполнить в налоговой и вам отдать.

- Копию ИНН.

- Копию паспорта с пропиской на одном листе.

- Квитанцию об оплате госпошлины регистрации индивидуального предпринимателя (800 р.).

- Заявление о переходе на УСН (Если необходимо перейти).

Заявление на регистрацию ИП и другие документы можно подготовить онлайн в бесплатном сервисе .

В течении 5 дней вас зарегистрируют как индивидуального предпринимателя или получаете отказ.

Вам должны выдать документы:

1) Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (ОГРН ИП)

2) Выписка из единого государственного реестра индивидуальных предпринимателей (ЕГРИП)

После регистрации

После регистрации ИП необходимо обязательно стать на учет в пенсионный фонд и ФОМС, получить коды статистики.

Также необходимым, но необязательным для предпринимателя, является открытие расчетного счета, изготовление печати, регистрация ККМ, регистрация в Роспотребнадзоре.

Налоги

ИП платит фиксированный платеж в пенсионный фонд за год, 2019 году - 36 238 рубля + 1% от сумм дохода свыше 300 000 рублей, 2018 году - 32 385 рубля + 1% от сумм дохода свыше 300 000 рублей. Фиксированный взнос платится независимо от дохода, даже при нулевом доходе. Для расчета суммы воспользуйтесь калькулятором фиксированного платежа ИП . Там же КБК и подробности исчисления.

Индивидуальный предприниматель может применять налоговые схемы: УСН (упрощенка) , ЕНВД (вмененка) или ПСН (патент) . Первые три называются спецрежимами и применяются в 90% случаях, т.к. они льготные и более простые. Переход на любой режим происходит добровольно, по заявлению, если не писать заявлений, то по умолчанию останется ОСНО (общая система налогообложения) .

Налогообложение индивидуального предпринимателя почти такое же, как у юридических лиц, но вместо налога на прибыль платится НДФЛ (при ОСНО). Еще одно отличие в том, что применять ПСН могут только предприниматели. Также ИП не платит 13% с личной прибыли в виде дивиденда.

Предприниматель никогда не был обязан вести бух.учет (план счетов и пр.) и сдавать бух.отчетность (к ней относится только баланс и отчет о финансовых результатах). Это не исключает обязанности вести налоговый учет:декларации УСН , 3-НДФЛ, ЕНВД , КУДИР и пр.

Заявление на УСН и другие документы можно подготовить онлайн в бесплатном сервисе .

Из недорогих программ для ИП можно выделить с возможностью сдачи отчетов через интернет. 500 рублей/месяц. Её главным плюсом является простота использования и автоматизация всех процессов.

Помощь

Кредит

Взять кредит в банке для бизнеса ИП сложнее, чем юр.лицу. Ипотеку также многие банки дают с напряжением или требуют поручителей.

- ИП не ведет бух.учет и ему сложнее доказать свою финансовую состоятельность. Да, есть налоговый учет, но там не выделяют прибыль. Особенно непрозрачны в этом вопросе Патент и ЕНВД, на этих системах нет даже учета доходов. УСН "Доходы" также неясен, ведь непонятно сколько расходов. УСН "Доходы-Расходы", ЕСХН и ОСНО яснее всего отражают реальное состояние бизнеса ИП (есть учет доходов и расходов), но к сожалению эти системы применяются реже.

- Залогом в банке не может выступать сам ИП (в отличии от организации). Ведь он физ.лицо. Имущество физ.лица может быть залогом, но это сложнее юридически, чем залог от организации.

- Предприниматель это одно лицо - человек. Банк при выдаче кредита должен принимать во внимание, что этот человек может заболеть, уехать, умереть, устать и решить жить на даче бросив все дела и пр. И если в организации можно по щелчку пальца сменить директора и учредителей, то ИП в этом случае можно только закрыть, а кредитный договор расторгнуть или обратиться в суд. ИП невозможно переоформить.

Если в займе для бизнеса отказано, то можно попробовать взять потребительский кредит, как физ.лицо, даже не раскрывая планов на трату денег. Потребительские кредиты обычно имеют большие ставки, но не всегда. Особенно, если клиент может предоставить залог или у него в этом банке зарплатная карта.

Субсидия и поддержка

В нашей стране сотни фондов (государственных и не только) дают консультации, субсидии, льготные кредиты для ИП. В разных регионах - разные программы и центры помощи (нужно искать). .

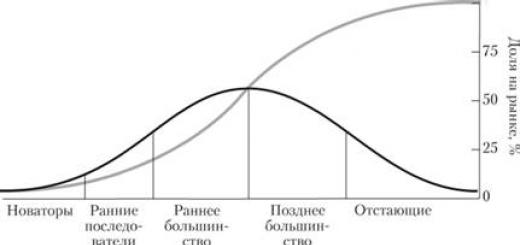

Рис. Число индивидуальных предпринимателей на 10000 человек населения

Стаж

Пенсионный стаж

Если предприниматель всё исправно платит в ПФР, то пенсионный стаж идет с момента гос.регистрации до закрытия ИП, независимо от дохода.

Пенсия

По действующему законодательству ИП будет получать минимальную пенсию, независимо от того, сколько отчислений в ПФР он платит.

В стране идёт практически непрерывная пенсионная реформа и поэтому точно определить размер пенсии не представляется возможным.

С 2016 года если пенсионер имеет статус ИП то у него не будет идти индексация пенсии.

Страховой стаж

Страховой стаж для ФСС идет, только если предприниматель добровольно будет платить в соцстрах (ФСС) отчисления.

Отличие от наёмных работников

Трудовой кодекс на самого ИП не распространяется. Он принят только для наёмных работников. ИП в отличии от директора к наёмникам не относится.

Теоретически ИП может сам себя принять на работу, назначить оклад и сделать запись в трудовую книжку. В этом случае он будет обладать всеми правами наёмного работника. Но делать это не рекомендуется, т.к. тогда надо будет платить все зарплатные налоги.

Декретные может получить только женщина-предприниматель и только при условии добровольного страхования в соц.страхе. .

Пособие до полутора может получать любой бизнесмен независимо от пола. Либо в РУСЗН, либо в ФСС .

Отпуск ИП не положен. Т.к. у него нет понятия рабочего времени или времени отдыха и производственный календарь на него также не распространяется.

Больничный положен только тем, кто добровольно страхуется в ФСС. Расчет исходя из МРОТ, сумма незначительная, поэтому в соц.страхе есть смысл страховаться только мамам для декретных.

Закрытие

Ликвидация индивидуального предпринимателя термин некорректный. Предпринимателя нельзя ликвидировать без нарушения УК.

Закрытие ИП происходит в следующих случаях:

- в связи с принятием индивидуального предпринимателя решения о прекращении деятельности;

- в связи со смертью лица, зарегистрированного в качестве ИП;

- по решению суда: в принудительном порядке

- в связи с вступлением в силу приговора суда лишения права заниматься предпринимательской деятельностью;

- в связи с аннулированием документа (просрочкой), подтверждающего право данного лица проживать на территории России;

- в связи с принятием судом решения о признании индивидуального предпринимателя несостоятельным (банкротом).

Базы данных на всех ИП

Сайт Контур.Фокус

Частично бесплатно Контур.Фокус Самый удобный поиск. Достаточно ввести любой номер, фамилию, название. Только здесь можно узнать ОКПО и даже бух.информацию. Некоторая информация скрыта.

Выписка ЕГРИП на сайте ФНС

Бесплатно ФНС база Сведения ЕГРИП (ОГРНИП, ОКВЭД, номер ПФР и пр.). Поиск по: ОГРНИП/ИНН или ФИО и региону места жительства (отчество не обязательно вводить).

Служба судебных приставов

Бесплатно ФССП Узнать об исполнительных производствах по взысканию долгов и пр.

С помощью можно вести налоговый учет на УСН и ЕНВД, формировать платежки, 4-ФСС, Единый расчет, СЗВ-М, подавать любую отчетность через интернет и пр.(от 325 р/мес.). 30 дней бесплатно. При первой оплате . Для вновь созданных ИП сейчас (бесплатно).

Вопрос-ответ

Можно ли регистрировать по временной прописке?

Регистрация производится по адресу постоянного проживания. Тому, что указан в паспорте. Но вы можете прислать документы по почте. По закону можно регистрировать ИП по адресу временной регистрации по месту пребывания, ТОЛЬКО если в паспорте нет никакой постоянной прописки (при условии, что ей больше шести месяцев). Вести деятельность можно в любом городе РФ, независимо от места регистрации.

Может ли ИП сам себя на работу оформить и сам сделать запись в трудовой?

Предприниматель не считается сотрудником и записи в трудовой себе не делает. Теоретически он может сам себя оформить на работу, но это его личное решение. Тогда он сам с собой должен заключить трудовой договор, сделать запись в трудовой книжке и платить отчисления, как за сотрудника. Это невыгодно и нет смысла.

Может ли ИП иметь название?

Предприниматель может выбрать любое название бесплатно, которое не вступало бы в прямое противоречие с зарегистрированным - например, Адидас, Сбербанк и т.д. В документах и в табличке на двери всё равно должно быть ИП ФИО. Также он может зарегистрировать название (зарегистрировать товарный знак): стоит это более 30 т.р.

Можно ли работать?

Можно. При чем можно не сообщать на работе о том, что имеете свой бизнес. На налоги и сборы это никак не влияет. Налоги и сборы ПФР надо платить - и как ИП, и как наёмник, в полном объеме.

Можно ли зарегистрировать два ИП?

ИП это всего лишь статус физ.лица. Невозможно одновременно дважды стать ИП(получить этот статус если он уже имеется). ИНН всегда один.

Какие льготы?

Для инвалидов и других льготных категорий не предусмотрено никаких льгот в предпринимательстве.

Некоторые коммерческие организации также предлагают свои скидки и акции. Онлайн-бухгалтерия Эльба для вновь созданных ИП сейчас первый год в подарок (бесплатно).