Многократно увеличить эффективность деятельности торговой фирмы на первый взгляд довольно просто. Надо всего лишь «заложить» в товарную наценку величину предполагаемой прибыли. Вот только достижение желаемого результата во многом зависит от того, какой метод расчета этой надбавки будет выбран.

Четыре правила

Небольшие магазины и палатки обычно определяют торговую наценку расчетным способом - «вручную», поскольку не каждый из них может позволить себе дорогостоящее программное обеспечение. Роскомторг еще в 1996 году своим письмом от 10 июля 1996 г. № 1-794/32-5 утвердил «Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли». В них комитет предложил несколько вариантов расчета реализованной торговой наценки: по общему товарообороту; по ассортименту товарооборота; по среднему проценту; по ассортименту остатка товаров.

Одинаковый процент на весь ассортимент

Способ расчета валового дохода по общему товарообороту используют в случае, когда единый процент торговой надбавки применяют ко всем товарам. При таком варианте сначала устанавливают валовой доход, а потом уже наценку.

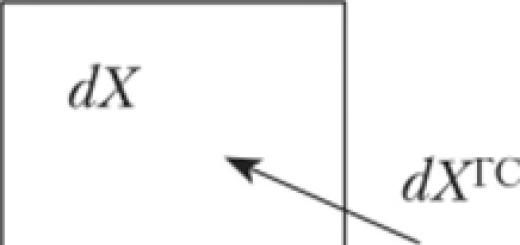

Бухгалтер должен применить формулу, которая приведена в документе:

ВД = Т x РН / 100,

Где Т - общий товарооборот; РН – расчетная торговая надбавка.

Торговую надбавку считают по другой формуле:

РН = ТН / (100 + ТН).

В данном случае: ТН - торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки.

В ООО «Бирюса» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) - 3100 рублей. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб. Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в июле 51 000 рублей (в том числе НДС – 7780 руб.). Расходы на продажу – 5000 руб.

Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН):

35% / (100 + 35%) = 25,926%.

Валовой доход будет равен:

ВД = Т x РН / 100

51 000 руб. х 25,926% / 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 50 Кредит 90-1

51 000 руб. – отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68

Дебет 90-2 Кредит 42 (сторно)

13 222 руб.– списана сумма торговой наценки по реализованным товарам;

Дебет 90-2 Кредит 41

51 000 руб.– списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

5000 руб.– списаны расходы на продажу;

Дебет 90-9 Кредит 99

442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи.

Каждому товару - свой процент

Этот вариант нужен тем, у кого на разные группы товаров надбавка не одинаковая. Сложность здесь в следующем, каждая из групп включает продукцию с одной и той же наценкой, поэтому необходимо вести обязательный учет товарооборота. Валовой доход (ВД) в таком случае определяют по следующей формуле:

ВД = (Т1 x РН + Т2 x РН + ... + Тn x РН) / 100,

где Т - товарооборот и РН – расчетная торговая надбавка по группам товаров.

Бухгалтер ООО «Бирюса» имеет следующие данные:

Небольшие магазины и палатки обычно определяют торговую наценку расчетным способом - «вручную», поскольку не каждый из них может позволить себе дорогостоящее программное обеспечение. Роскомторг еще в 1996 году своим письмом от 10 июля 1996 г. № 1-794/32-5 утвердил «Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли». В них комитет предложил несколько вариантов расчета реализованной торговой наценки: по общему товарообороту; по ассортименту товарооборота; по среднему проценту; по ассортименту остатка товаров. Эксперты журнала «Московский бухгалтер» рассмотрели подробнее указанные способы. Способ расчета валового дохода по общему товарообороту используют в случае, когда единый процент торговой надбавки применяют ко всем товарам. При таком варианте сначала устанавливают валовой доход, а потом уже наценку. Бухгалтер должен применить формулу, которая приведена в документе: ВД = Т x РН / 100, где Т – общий товарооборот; РН – расчетная торговая надбавка. Торговую надбавку считают по другой формуле: РН = ТН / (100 + ТН). В данном случае: ТН – торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки. Пример 1 В ООО «Бирюса» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 рублей. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб. Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в июле 51 000 рублей (в том числе НДС – 7780 руб.). Расходы на продажу – 5000 руб. Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН): 35% / (100 + 35%) = 25,926%. Валовой доход будет равен: ВД = Т x РН / 100 51 000 руб. х 25,926% / 100% = 13 222 руб. В бухгалтерском учете необходимо сделать следующие проводки: Дебет 50 Кредит 90-1 – 51 000 руб. – отражена выручка от продажи товаров; Дебет 90-3 Кредит 68 – 7780 руб. – отражена сумма НДС; Дебет 90-2 Кредит 42 (сторно) – 13 222 руб.– списана сумма торговой наценки по реализованным товарам; Дебет 90-2 Кредит 41 – 51 000 руб.– списана продажная стоимость реализованных товаров; Дебет 90-2 Кредит 44 – 5000 руб.– списаны расходы на продажу; Дебет 90-9 Кредит 99 – 442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи. Этот вариант нужен тем, у кого на разные группы товаров надбавка не одинаковая. Сложность здесь в следующем, каждая из групп включает продукцию с одной и той же наценкой, поэтому необходимо вести обязательный учет товарооборота. Валовой доход (ВД) в таком случае определяют по следующей формуле: ВД = (Т1 x РН + Т2 x РН + ... + Тn x РН) / 100, где Т – товарооборот и РН – расчетная торговая надбавка по группам товаров. Пример 2 Бухгалтер ООО «Бирюса» имеет следующие данные:

|

Получено товаров по покупной стоимости, руб. |

Торговая наценка,% |

Сумма наценки, руб. |

Выручка от продажи товаров, руб. |

Расходы на продажу, руб. |

||

|

Товары группы 1 |

||||||

|

Товары группы 2 |

||||||

Нужно определить расчетную торговую надбавку по каждой группе товаров:

Для группы 1 расчетная торговая надбавка составит:

РН = ТН / (100 + ТН);

39% / (100 + 39) = 28,057%.

Для товаров группы 2:

РН = ТН / (100 + ТН);

26% / (100 + 26) = 20,635%.

Валовой доход (сумма реализованной торговой наценки) будет равен:

(16 800 руб. х 28,057% + 33 200 руб. х 20,635%) / 100 = 11 564 руб.

В бухгалтерском учете фирмы необходимо оформить проводки:

Дебет 50 Кредит 90-1

50 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

7627 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

11564 руб. – списана сумма торговой наценки, относящейся к реализованным товарам;

Дебет 90-2 Кредит 41

50 000 руб. – списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44

3000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

937 руб. (50 000 руб. – 7627 руб. –(–11 564 руб.) – 50 000 руб. – 3000 руб.) – прибыль от продажи.

Простейшая наценка

Надбавку по среднему проценту может применять любая фирма, учитывающая товар по продажным ценам. Валовой доход по среднему проценту рассчитывают по формулам:

ВД = (Т x П)/100,

Где П - средний процент валового дохода, Т – товарооборот.

Средний процент валового дохода будет равен:

П = (ТНн + ТНп - ТНв) / (Т + ОК) х 100.

Показатели, приведенные в формуле, означают следующее:

ТНн - торговая надбавка на остаток продукции на начало отчетного периода (сальдо счета 42);

ТНп - наценка на поступившие за это время товары;

ТНв - на выбывшие (дебетовый оборот счета 42 «Торговая наценка» за отчетный период). Под выбытием в данном случае понимают возврат товаров поставщикам, списание порчи и т. п;

ОК - остаток на конец отчетного периода (сальдо счета 41).

Бухгалтер ООО «Бирюса» выявил остаток товаров на 1 июля (сальдо по счету 41). По продажной стоимости он составил 12 500 рублей. Сумма торговой наценки по этому остатку равна 3100 рублей. В течение месяца получено по покупной стоимости товара на 37 000 рублей (без учета НДС). Наценка, начисленная на поступившую в июле продукцию - 12 950 рублей. За месяц получен доход от продажи в сумме 51 000 рублей (в том числе НДС – 7780 руб.). Остаток товаров на конец месяца составил 11 450 рублей (12 500 руб. + 37 000 + 12 950 – 51 000). Расходы на продажу – 5000 рублей.

П = (ТНн + ТНп - ТНв) / (Т + ОК) x 100;

(3100 руб. + 12 950 - 0) / (51 000 + 11 450) х 100% = 25,7%.

Сумма валового дохода (реализованной торговой наценки) составит:

(51 000 руб. х 25,7%) / 100% = 13 107 руб.

В бухгалтерском учете необходимо сделать проводки:

Дебет 50 Кредит 90-1

51 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

13 107 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

51 000 руб. – списана продажная стоимость;

Дебет 90-2 Кредит 44

Дебет 90-9 Кредит 99

327 руб. (51 000 руб. – 7780 руб. – (–13 107 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи (финансовый результат).

Посчитаем, что осталось

При подсчете валового дохода, по ассортименту остатка бухгалтеру необходимы данные о сумме торговой наценки. Для получения этих сведений, следует вести учет начисленной и реализованной надбавки по каждому наименованию товара. В конце каждого месяца проводят инвентаризацию, определяя эти суммы.

Расчет валового дохода по ассортименту остатка товаров проводят по формуле:

ВД = (ТНн + ТНп - ТНв) – ТНк.

Показатели означают следующее:

ТНн - торговая надбавка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка»);

ТНп - торговая надбавка на продукцию, поступившую за отчетный период (кредитовый оборот счета 42 «Торговая наценка» за отчетный период);

ТНв - торговая надбавка на выбывшие товары (дебетовый оборот счета 42 «Торговая наценка»);

ТНк - наценка на остаток в конце отчетного периода.

Сумма торговой наценки, относящейся к остатку товаров на 1 июля (сальдо по счету 42), - 3100 рублей. Начисленная надбавка на продукцию, поступившую в июле – 12 950 рублей. За месяц фирма выручила от продажи 51 000 рублей. Наценка по остатку товаров на конец месяца по данным инвентаризации (сальдо по счету 42) – 2050 рублей. Расходы на продажу – 5000 рублей. Рассчитаем реализованную торговую наценку:

ВД = (ТНн + ТНп - ТНв) – ТНк;

(3100 руб. + 12 950 - 0) – 2050 = 14 000 руб.

В бухгалтерском учете необходимо оформить проводки:

Дебет 50 Кредит 90-1

51 000 руб.– отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68

7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно)

14 000 руб. – списана сумма торговой наценки по проданным товарам;

Дебет 90-2 Кредит 41

51 000 руб. – списана продажная стоимость проданного;

Дебет 90-2 Кредит 44

5000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99

1220 руб. (51 000 руб. – 7780 руб.– (–14 000 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи.

Подводим итоги

Для расчета налога на прибыль, необходимо знать покупную стоимость товаров. Ее можно определить исходя из величины реализованной торговой наценки при использовании любого из этих способов (за исключением метода по среднему проценту). Однако не стоит забывать о возможных отклонениях покупной стоимости в бухгалтерском и налоговом учетах. Например, в бухгалтерском учете проценты за кредит включают в стоимость товаров. Для налогового учета такие проценты входят в состав внереализационных расходов.

При способе определения наценки по среднему проценту покупная стоимость проданного товара в бухгалтерском учете может не совпадать с таким же показателем в налоговом учете. Это происходит из-за того, что у каждой группы своя надбавка. При расчете реализованной наценки в бухгалтерском учете все данные усредняются, а в налоговом учете выручку от продажи уменьшают на стоимость приобретенных товаров (ст. 268 НК). Последняя определяется в соответствии с учетной политикой.

500 000 р.- на товар;27 000 р.- все затраты на то, чтобы товары продать;

- Валовая выручка (Во) составляет 650 000 р.

- Разница между валовым доходом и затратами на продажу товара образует прибыль от продаж.

Прпр = Впр – УР – КРУр, Кр= 5 000 (доставка товара) +5 000 (аренда помещения)=10 000Прпр=150 000-10 000=140 000 (прибыль от продаж)

- Чтобы рассчитать чистую прибыль, нужно отнять налоги и другие траты от показателя прибыли.

Чистая Прпр=140 000 - (7000+10 000)=123 000 р. Таким образом, Кузнецов получит 123 000 рублей чистой прибыли.

Формула расчета прибыли от продаж

Проведем расчет прибыли от продажи пылесосов: Прпр = 3 400 000 – 840 500 – 1 450 500 = 1 109 000 рублей. Если от показателя прибыли отнять все иные строки расходов и налоговые вычеты, то получится чистый доход. к содержанию Что оказывает влияние на объем реализуемого товара? Перед тем как выяснить источники повышения прибыли, стоит понять, отчего она в первую очередь зависима. На прибыль компании оказывают влияние две ключевые категории: внешние и внутренние.

К внутренней категории относятся величины, применяемые в процессе расчета прибыли, а именно:

- Уровень реализации товаров. В случае повышения объема продаж товаров с высоким показателем рентабельности, то показатель прибыли возрастет. Если же повысить продажи товаров с низким уровнем рентабельности, то размер прибыли снизится.

- Структура предлагаемого ассортимента товаров.

Как правильно посчитать чистую прибыль организации?

Для чего используется показатель Величина чистой прибыли наиболее достоверно характеризует эффективность работы предприятия. Увеличение этой суммы по сравнению с прошлым периодом говорит о качественной работе фирмы, уменьшение - о неправильной политике управленческого персонала. Показатель используется многими внутренними и внешними пользователями информации об организации:

- Собственник и акционеры.

С помощью этих данных владелец компании оценивает результат деятельности предприятия, эффективность выбранной системы управления. Также эта сумма используется для расчёта дивидендов, привлечения частных лиц в качестве вкладчиков в уставный капитал.

- Директор. Он оценивает финансовую устойчивость фирмы, правильность управленческих решений, а также разрабатывает новые стратегии развития.

Четыре способа расчета прибыли

К примеру, в прошлом году, фирма в результате своей хозяйственной деятельности выручила 150 тысяч рублей. Следовательно, показатель прибыли вырос на пятьдесят тысяч рублей, или на тридцать три процента. Отвечая на ранее поставленный вопрос – за прошедший аудит компания смогла показать более эффективные результаты.

к содержанию Как рассчитать прибыль от продаж? В процессе расчета прибыли предпринимательской деятельности, используется формула, в которой коэффициент выступает в роли разницы между расходами и валовой прибылью. Валовая прибыль от продаж - это разница между расходами (необходимых для реализации и создания выпускаемой продукции) и поточной выручкой. К себестоимости реализации относятся только те строки расходов, направленные на непосредственную продажу выпускаемого товара или предлагаемой услуги.

- Прибыль от реализации продукции - формула: Прпр = Впр – УР – КР.

Как рассчитать рентабельность прибыли

К внешним причинам относятся:

- Показатель отчислений на амортизацию.

- Государственное регулирование.

- Условия и ситуации природного характера.

- Уровень разницы между предложением и спросом (настроение рынка).

- Первоначальная цена сырья и материалов, необходимых для производства товара, для его последующей реализации на рынке.

Прямого влияния на прибыльность предприятия внешние факторы не оказывают, однако способны оказать давление на себестоимость, а также конечный объем реализуемого товара. к содержанию Пути повышения коэффициента прибыли В свете рыночной экономики, компании располагают двумя действенными способами повышения уровня прибыли.

Что такое прибыль предприятия и ее виды

Показатель напрямую влияет на рентабельность, именно поэтому анализ остатка свободных средств важен для топ-менеджеров.

- Поставщики. Для них особенно важно, чтобы организация смогла расплатиться за сырьё, и показатель используется для оценки стабильности фирмы. Если денег у нее мало, то некоторые поставщики могут отказаться от заключения договора, так как не будут уверены в оплате услуг и материалов.

- Инвесторы.

На основании показателя они рассматривают возможность финансовых вложений. Чем выше сумма свободного дохода, тем привлекательнее предприятие для вкладчиков. В первую очередь они планируют получить дополнительный доход от акций.

Заёмщики определяют платёжеспособность фирмы. Деньги имеют самую большую ликвидность, то есть способность быть быстро проданными.

Прибыль компании: понятие, виды, формула расчета

Инфо

НДС; Дебет 90-2 Кредит 42 (сторно) – 13 222 руб.– списана сумма торговой наценки по реализованным товарам; Дебет 90-2 Кредит 41 – 51 000 руб.– списана продажная стоимость реализованных товаров; Дебет 90-2 Кредит 44 – 5000 руб.– списаны расходы на продажу; Дебет 90-9 Кредит 99 – 442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи. Этот вариант нужен тем, у кого на разные группы товаров надбавка не одинаковая. Сложность здесь в следующем, каждая из групп включает продукцию с одной и той же наценкой, поэтому необходимо вести обязательный учет товарооборота.

Валовой доход (ВД) в таком случае определяют по следующей формуле: ВД = (Т1 x РН + Т2 x РН + … + Тn x РН) / 100, где Т – товарооборот и РН – расчетная торговая надбавка по группам товаров. Пример 2 Бухгалтер ООО «Бирюса» имеет следующие данные: Остаток товаров на 1 июля, руб.

Под товарооборотом понимают общую сумму выручки.пример: В ООО «Бирюса» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 рублей. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб.

Внимание

Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в июле 51 000 рублей (в том числе НДС – 7780 руб.).

Расходы на продажу – 5000 руб. Рассчитаем реализованную торговую наценку по формуле РН = ТН / (100 + ТН): 35% / (100 + 35%) = 25,926%. Валовой доход будет равен: ВД = Т x РН / 100 51 000 руб. х 25,926% / 100% = 13 222 руб.

Как рассчитать прибыль в процентах формула

В итоге эта сумма будет результатом его торговой деятельности канцелярскими товарами за месяц. Это самый элементарный пример вычисления прибыли. На практике применяют и ряд других показателей, которые помогают точнее определить прибыль. Это и курсы валют, и сезонность, инфляция и другие. Все это способно существенно повлиять на прибыльность организации.

Что влияет на прибыль от продаж? Чтобы разработать варианты прироста прибыли, необходимо выяснить от чего она зависит. Прибыль подвержена воздействию внутренних и внешних факторов. Ключевыми внутренними факторами являются:

- торговая выручка;

- объем продаж;

- стоимость товара;

- себестоимость товаров;

- затраты на реализацию товаров;

- управленческие траты.

Предприниматели могут влиять на эти факторы, и при необходимости менять их.

При таком варианте сначала устанавливают валовой доход, а потом уже наценку. Бухгалтер должен применить формулу, которая приведена в документе: ВД = Т x РН / 100, где Т – общий товарооборот; РН – расчетная торговая надбавка. Торговую надбавку считают по другой формуле: РН = ТН / (100 + ТН).

В данном случае: ТН – торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки. Пример 1 В ООО «Бирюса» остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 рублей.

В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб. Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%).

Как бы странно это ни звучало, но для того, чтобы посчитать прибыль , нужно сначала посчитать все расходы. Ведь прибыли может вовсе и не оказаться по итогам полного цикла бизнеса. Впрочем, даже если прибыли нет, это еще не повод отчаиваться и прекращать работать. Как говорят многие предприниматели, сначала вы кормите бизнес, а потом бизнес начинает кормить вас.

Инструкция

Чтобы посчитать прибыль и в дальнейшем иметь возможность претворять в жизнь правильные финансовые и управленческие решения, прежде всего с самого начала деятельности необходимо организовать полный финансовый учет. В нем должны быть отражены все суммы, которые вы вкладываете в бизнес (личные или кредитные средства), суммы и отгрузки (если они не совпадают), а также все затраты, которые вы осуществляете, постатейно (закупка товара, торговой площади, доставка, коммунальные и т.д.).

По истечении определенного периода, например, одного месяца работы, сведите все расчеты в одну таблицу. Первой строчкой выделите полученную выручку за месяц, в следующих строках укажите все осуществленные расходы. Суммировав итого по затратам, вы сможете найти разницу между выручкой и расходами и, таким образом, посчитать прибыль . Однако в данном отчете следует , что в деловой практике возникают моменты несовпадения по времени возникновения определенных обязательств и оплаты за них. Скажем, вы взяли продукцию на реализацию, или, наоборот, отгрузили , а оплату получите за него позднее. Кроме того, аналогичная ситуация может быть и по другим контрагентам, к примеру, авансовые платежи за аренду или . Все эти моменты следует учесть и составлять данный по отгрузке, то есть по тому времени, когда обязательства возникли, а не тогда, когда они были оплачены, чтобы иметь перед глазами чистую финансовую картину месяца.

Можно также посчитать прибыль в процентах от выручки. Данный показатель , и анализ его изменения во времени помогает принимать лучшие управленческие решения. Для того чтобы определить рентабельность, разделите сумму вашей прибыли за месяц на объем полученной выручки и умножьте результат на 100%. Для разных видов деятельность характерен свой уровень рентабельности, однако по данному показателю можно сравнивать свой бизнес с другими аналогичными.

После законодательной отмены необходимости применения кассовых аппаратов для плательщиков единого налога на вмененный доход исчезла и соответствующая обязанность вести кассовую книгу, составляемую по Z-отчетам. Однако это не мешает посчитать выручку , пользуясь средствами управленческого учета.

Инструкция

Обычно в каждой торговой точке продавцом так называемая доходов и расходов, в которой учитывается поступление от продажи товаров и расчеты с поставщиками, если они осуществляются по факту поставок. Чтобы посчитать выручку за определенный , нужно сложить все поступления по приходу. Если вычесть из них общую сумму расходов за тот же период, то можно сравнить полученную сумму с имеющейся в наличии. Таким образом, можно осуществлять контроль . Однако этот способ можно использовать лишь как меру оперативного контроля, поскольку продавец возможность как завышать, так и занижать записанные в тетрадь доходов и расходов цифры.

Поэтому регулярно используется другой способ посчитать выручку и произвести проверку – систематическая инвентаризация. Для этого один раз в течение определенного периода времени, например, одного месяца, полная инвентаризация. К цифрам, полученным после ручного подсчета по каждому виду , прибавляются произведенные за данный период времени закупы и вычитаются продажи. Полученный расчетным способом остаток должен совпадать с фактическим наличием товаров.

Воспользовавшись вышеописанным средством контроля, вы можете посчитать выручку от реализованных товаров за определенный промежуток времени. Чтобы посчитать выручку , найденное по результатам количество проданных товаров умножьте на цену продажи данных товаров. Таким образом, вы не только посчитаете выручку , но и выявите суммы недостач, которые обычно распределяются на продавцов или, наоборот, излишков, которые следует оприходовать.

Стоимость электроэнергии зависит от многих показателей. От региона вашего проживания, от того, каким видом плиты вы пользуетесь, электрической или газовой, а также от модели вашего учетного прибора. При использовании однотарифного прибора учета вы оплачиваете использованную электроэнергию по одному тарифу в течение всех суток. При двухтарифном приборе учета стоимость электроэнергии зависит от дневного и ночного тарифа, установленного в вашем регионе. Некоторые используют многотарифные счетчики. Цена за 1 кВтч различается по времени суток и зависит от установленных тарифов.

Инструкция

Для подсчета стоимости использованной , пользуясь однотарифным счетчиком, от цифры показаний счетчика на день отнимите предыдущую цифру, которая указана в графе квитанции на день оплаты. Полученную разницу умножьте на сумму тарифа вашего региона. Результат будет стоимостью за потраченную в данном месяце.

При подсчете стоимости использованной электроэнергии по двухтарифному прибору необходимо показания по двум тарифам. Тарифу ночного времени, который действует в вашем регионе и дневного. От по ночному тарифу отнимите цифру в графе на день оплаты в предыдущей квитанции. Также поступите с показаниями дневного тарифа. Полученные суммы умножьте на ночной и дневной , обе суммы сложите. У вас получится использованной электроэнергии , которую нужно .

Чистой прибылью является та часть балансовой прибыли фирмы, оставшаяся в ее распоряжении после того, как были уплачены все необходимые налоги, отчисления, сборы и обязательные платежи в государственный бюджет. Рассчитать чистую прибыль будет совсем не сложно.

Инструкция

Чистая прибыль за конкретный отчетный период = Прибыль от (от основных видов деятельности) + Прибыль от прочих видов деятельности – Сумма налога (она должна быть исчислена в соответствии с требованиями, установленными ПБУ 18/02 и НК РФ) – Санкции, начисленные за нарушение налогового законодательства.Следовательно, при этом на счет увеличения общей прибыли :- Сумма платежей по налогу на прибыль;

- Налоговые санкции.

По кредиту 99 счета вы должны отразить бухгалтерскую прибыль до налогообложения (т.е. до уплаты налога на прибыль), сформированную по всем правилам бухгалтерского учета в конце отчетного года. А по 99 счета вы должны отразить различные штрафы за совершение налоговых правонарушений и сумму условного расхода по налогу на полученную прибыль, который вам необходимо исчислить в соответствии с требованиями, изложенными в пункте 20 ПБУ 18/02.

В последний день каждого года 99 счет должен закрываться, то есть должна производиться реформация . При этом сумма полученной предприятием чистой прибыли списывается с 99 счета в кредит 84 счета «Нераспределенная прибыль».

Вы должны оформить следующие :Д 99 К 84 - при списании чистой прибыли конкретного отчетного года;

Д 84 К 99 - при списании отчетного года.После этого полученную сумму нужно отразить в форме №2 - «Отчете о прибылях и » по соответствующей строке «Чистая прибыль отчетного года».

Погрешность является величиной, которая определяет возможные отклонения полученных данных от точного значения. Существуют понятия относительной и абсолютной погрешности. Их нахождение - одна из задач математического анализа. Однако на практике более важно бывает посчитать погрешность разброса какого-либо измеряемого показателя. Физические приборы имеют собственную допустимую погрешность. Но не только ее нужно учитывать при определении показателя. Для подсчета погрешности разброса σ необходимо провести несколько измерений данной величины.

Вам понадобится

- Прибор для измерения нужной величины

Инструкция

Определите поочередно разность между каждой полученной величиной и средним значением <х>. Запишите результаты полученных разностей. Затем возведите все разности в квадрат. Найдите сумму данных квадратов. Сохраните последний полученный результат суммы.

Возьмите корень квадратный частного от деления. Это и будет погрешность разброса σ, измеренной вами величины.

Поскольку расчет прибыли предприятия относится к управленческому учету, а тот в свою очередь никем не регламентирован, то такой подсчет формируется исходя из потребности менеджмента отдельного предприятия . У каждой компании может быть свой способ подсчета прибыли.

Инструкция

В зависимости от сферы деятельности посчитать прибыль предприятия может быть легче или сложнее. Так, если предприятие занимается торговлей, то подсчет прибыли для него будет легче, чем для промышленного предприятия . Универсальный подсчет можно провести путем учета количества активов на начало и конец отчетного периода. Для этого вам необходимо отдельно подсчитать разные виды активов. Во-первых, это материальные ценности. К ним материалы не участвующие в , например, оборудование и офисная техника. Этот актив можно посчитать как поступлением на предприятие материалов и их .

Далее считается сырье, то есть материалы, необходимые для непосредственного готовой продукции. Считается путем снятия со складов и производства. Посчитайте готовую продукцию, деньги в кассе и на банковском счету фирмы. Это основные источники прибыли предприятия .

Помимо этого, важно не забыть про деньги в кассе или на счету фирм, которые являются вашими партнерами, выданные вами кредиты, подотчетные деньги и долги покупателей. Тут же, чтобы посчитать прибыль предприятия , стоит учесть и такой актив, как долги поставщикам.

Итак, после учета и сравнения всех активов на начало и конец периода, вы получаете общую прибыль предприятия . Но не всегда расчет на этом заканчивается, иногда нам требуется узнать балансовую, валовую, налоговую или чистую прибыль предприятия . Чаще всего менеджеров и акционеров предприятия интересует именно чистая прибыль . Рассчитывается она путем вычитания из балансовой прибыли, которая является суммарной прибыль ю предприятия , полученной за период от всех видов деятельности предприятия , зафиксированной в , сборов, отчислений и прочих обязательных в бюджет.

Д - показатель ;

Ц - значение цены продажи продукции;

Q - величина количества проданной продукции.

Посчитайте сумму всех показателей, входящих в : общие доходы, полученные от продажи товара, в том числе обслуживающих и вспомогательных ; доходы по ценным бумагам; доходы от различных (страховых, банковских) операций, осуществляемых для оказания финансовых услуг.

Рассчитайте скорригированный валовой доход, который представляет собой размер валового дохода, уменьшенный на сумму налогов на добавленную стоимость, величину акцизного сбора и значения других поступлений.

Рассчитайте валовый доход с помощью формулы:

С + lg + G + NX, где

С - показатель потребительских расходов;

lg - сумма инвестиций компании;

G - закупки товаров;

NX - чистый

Ведения предпринимательской деятельности это многообразный процесс куда входят элементы менеджмента, продавца, логиста и конечно же экономиста-бухгалтера. Последний аспект игнорируется большинством небольших бизнесменов и очень зря. По своей сути экономическое планирование, в конечном итоге бухгалтерский учет, позволяют не просто констатировать факты прибыльность или убыточность, но подсказать, как зарабатывать больше денег!

Для внесения ясности посмотрим на экономику с точки зрения реального применения.

Почему важно считать прибыль правильно.

Существует несколько основных экономических показателей, реально оценивающих деятельность бизнеса это прибыль, рентабельность, себестоимость, выручка, доходы. Говоря термин прибыль, обычные граждане подразумевают «сколько заработали», такое определение не совсем корректно. Попробуйте попросить экономиста или бухгалтера посчитать Вам прибыль?

Получите массу дополнительных вопросов, а могут послать куда подальше. На практике, такой термин как прибыль (собственно , выручка, доход) представляют собой группирующие определения, обозначающее целый «букет» разных экономических показателей, формирующихся на разных стадиях бизнес процесса.

Ключевое определение – на разных стадиях, процессах.

Что это значит?

Прибыль можно посчитать как общий итог предпринимательской деятельности, это будет чистая прибыль. В данном контексте получим, сколько всего заработали денег (выручка минус полная себестоимость), то есть все вложенные средства вернулись.

Самая простая формула определения чистой прибыли для бизнеса выглядит так:

Такой подход ничего не дает, можно не считать, а просто жить дальше. Другое дело просчитать прибыль в соответствии с общепринятым механизмом, который подразумевает определение уровня прибыльности, рентабельности каждого из этапов, элементов бизнеса.

Почему это важно?

Такой вариант дает возможность определения «узких» мест бизнес процессов, дает возможность проработки неких мероприятий по повышению общей доходности за счет оптимизации. Не столь важно, сколько денег Вы зарабатываете, вполне может быть, что используя все тоже можно зарабатывать в два-три раза больше. Останется вопрос, а как это сделать правильно?

Что такое прибыль, виды

Определившись что прибыль (кстати, на английском используют несколько терминов - profit, gain, return) это положительная сумма денег исчисляющееся как разница между совокупными расходами бизнеса (включая себестоимость) и совокупными доходами бизнеса, выручкой (ценой реализации).

Существует десяток разнообразных интерпретаций, к примеру - Прибыль - это превышение всех доходов компании над её расходами или это конечный финансовый результат деятельности организации за определенный период времени.

Насчитывается несколько десятков разнообразных показателей характеризующих прибыльность предприятия, для мелкого предпринимателя такое разнообразие излишне, для оценки реально использовать несколько основных.

Основные виды прибыли для небольших предприятий,

- - валовая

- - от продаж

- - маржинальная

- - балансовая

- - чистая

Экономическая теория выделяет следующие виды прибыли:

- экономическая;

- бухгалтерская;

- от реализации;

- маржинальная;

- валовая;

- балансовая;

- чистая;

- прибыль (убыток) до налогообложения;

- прибыль (убыток) от обычной деятельности;

- операционная;

- номинальная;

- реальная;

- минимальная;

- нормальная (удовлетворительная);

- максимальная;

- целевая;

- недополученная;

- поток наличности;

- предпринимательская;

- допустимая;

- нераспределённая (накопительная);

- облагаемая, не облагаемая налогом;

- консолидированная;

- остающаяся в распоряжении предприятия.

Каждый из выше перечисленных показателей позволяет оценить прибыльность или убыточность отдельных процессов бизнеса, выявляя те самые «узкие» места и позволяя заработать больше. Как же рассчитывается каждый из показателей?

Валовая прибыль

Общая характеристика бизнеса проводится на основе валовой доходности, общей выручки (цена товара на количество) (Пвал), то есть показателя, показывающего эффективно ли вообще функционирует структура бизнеса.

Валовая прибыль это разница между всей полученной выручкой и фактической себестоимостью проданной продукции или оказанных услуг.

Среди основных факторов оказывающих влияние на валовую доходность можно выделить:

1.Внутренние факторы бизнеса (зависящие от самого предпринимателя, руководителя)

- - скорость оборота товаров (насколько долго заморожены финансовые ресурсы в остатках);

- - себестоимость продукции, услуг;

- - маркетинговое продвижение;

- - величина выручки (подробней тут);

- - качество обслуживания (удержание постоянных клиентов);

- - цена единицы продукции;

2. Внешние факторы для бизнеса (не зависящие от предпринимателя)

- - налоговое, неналоговое регулирование бизнес процессов государством (лицензирования, повышение налогов, квотирование другие эквиваленты ограничений);

- - рост или падение покупательской способности населения;

- - изменения трендов, моды.

- - компенсации, льготы другим производителям, предпринимателям государством;

- - политические изменения.

- - увеличение конкуренции, изменения цены сырья.

После того как валовой profit бизнеса рассчитан переходим к расчету прибыли от продаж, но расчет продажного profitа тема интересная его вынесем в рамки отдельной статьи, почитать можно тут.

Теперь немного видео о различия валовой прибыли и валовых доходов

ПРИБЫЛЬ и Валовый доход в чем разница?

Валовый доход, валовая выручка и Прибыль, что есть общего?

Дата загрузки: 2013-01-13

Маржинальная прибыль

Интересными для мелкого бизнеса являются расчеты маржинальной прибыли, определяется как разница между выручкой (цена товара на количество) и переменными расходами. В статье посвященной себестоимости говорили, что расходы бывают постоянными и переменными. К переменным относятся та часть, которая прямо задействовано в основном производственном процессе. Пример:

Чистая прибыль

Завершающим этапом становится исчисление чистой прибыли от ведения хозяйственной деятельности, как можно догадаться это все доходы минус все расходы.

Давайте рассмотрим несколько формул расчета прибыли в разных интерпретациях

Выводы

Такие долгие (возможно) нудные расчеты прибыли на разных этапах деятельности бизнеса дают возможность:

- нахождение «узких» мест для привлечения заёмных средств и увеличения получаемой прибыли, определения адекватной цены. К примеру, роста оборачиваемости товаров за счет расширения номенклатуры, ассортимента, улучшения логистики;

- определить наиболее приоритетные направления бизнеса, где прибыльность наиболее высокая в цене товаров;

- поиск эффективные путей использования капиталовложений для повышения рентабельности всего производства;

- установка пороговых значений минимально получаемой прибыли, на каждом этапе;

- отказ от отдельных циклов, товаров, услуг или передача их на аутсортинг, недаром данные услуги вошли в топ самые перспективных на 2015-2016 года для мелкого предпринимательства.

В международных финансах используют несколько другие виды данного показателя - EBIT (прибыль до налогообложения и уплаты процентов) и EBITDA (прибыль без учета амортизационных отчислений, налогов и процентов) . Почему?

Все прекрасно понимают желание предпринимателей, уклонится от уплаты налога на прибыль, как следствие завысить ряд показателей. Обычно это делается через проценты по кредитам (кредитование дружественными структурами), амортизацией и так далее. Потому для более-менее реальной оценки эффективности такого бизнеса и применяют EBIT, EBITDA, то есть ее очищают только от реальных расходов.

Маржинальная прибыль Точка безубыточности Операционный рычаг

Любая коммерческая организация имеет четкую цель – заработать деньги. Но здесь у людей, далеких от экономики, возникает проблема с терминами и их пониманием. Прибыль, доход, выручка – многие, не задумываясь ни на минуту, ошибочно считают, что это одно и то же. А ведь прибыль часто употребляется в сочетании с разными интересными прилагательными – валовая, нераспределенная, чистая… О последней и пойдет речь ниже.

Чистая прибыль является одним из важнейших показателей, характеризующих эффективность деятельности компании. Из названия становится ясно, что она представляет собой денежные средства, оставшиеся в свободном распоряжении предприятия. Обсудим, по какой формуле производится расчет, а также рассмотрим пример определения показателя для конкретной организации.

Что считается чистой прибылью?

В российской действительности давно укоренилась мысль, что есть заработок «чистыми» и «грязными» деньгами. Например, последний – это официальный оклад, указанный в трудовом договоре, а первый – та сумма, которую сотрудник получает на руки в действительности (после уплаты налога на доходы физических лиц и других возможных взносов). Хотя и звучит несколько двусмысленно, но реальность отражает хорошо. Если провести аналогию с чистой прибылью, то суть абсолютно одинакова.

– один из главных показателей, информирующих об итогах работы компании. Ею называют денежные средства, остающиеся после вычитания из выручки от реализации и иных доходов всех расходов, включая налоговые сборы. Очевидно, что руководство любой фирмы стремится получить максимальную чистую прибыль. В этом заинтересованы не только собственники предприятия и управленцы высшего звена, но и все сотрудники, поскольку часто именно величина данного показателя оказывает наибольшее влияние на возможности премирования и поощрения персонала.

Важно: как правило, чистая прибыль идет на увеличение оборотных средств компании, формирование разнообразных фондов, производственные инвестиции и дивиденды. Ее объем напрямую зависит от валовой прибыли организации и налогового бремени.

Величина чистой прибыли, получаемой предприятием, влияет не только на благосостояние его владельцев, но и на следующие моменты:

- Привлечение новых инвесторов – без сомнения, деньги захотят вложить именно в ту компанию, которая по итогам отчетного периода показала хорошие результаты работы, а чистая прибыль в анализе эффективности деятельности является ключевым показателем.

- Вероятность получения кредита – сегодня суровая бизнес-реальность такова, что рыбку из пруда не вытащить не только без труда, но и без привлечения заемных средств, а кредит взять не так-то и просто, если чистая прибыль в бухгалтерских документах не радует своими объемами. Однако в обратном случае деньги дадут без проблем, да еще и на отличных условиях.

- Поддержание авторитета компании – репутация складывается из мелочей годами: создавая имя, вы трудитесь на перспективу… Потом обычно все происходит, как в анекдоте: «Первые два курса студент работает на зачетку, а остальные – она не него». Когда организация постоянно имеет хорошую чистую прибыль, это говорит о ее прочном и устойчивом положении на рынке, а с такими фирмами, как правило, и хотят сотрудничать на долгосрочной основе гипотетические партнеры.

- Расширение материально-технической базы – чтобы осваивать новые горизонты в бизнесе, необходимо вкладывать деньги в развитие компании, которое невозможно без совершенствования технологий, модернизации и покупки нового оборудования, освоения актуальных методов работы и т.д. А на все перечисленное нужны финансы, причем немаленькие. Где их взять? Конечно, из чистой прибыли.

Важно : если в результате расчетов значение показателя оказалось отрицательным числом, то организация в данном периоде столкнулась с убытком.

Формула расчета чистой прибыли

Любая коммерческая компания, ведущая деятельность, встречается с ситуацией, когда необходимо произвести расчет чистой прибыли. Чтобы найти ее значение по завершении отчетного периода, следует воспользоваться специальными формулами.

Совет: чистая прибыль определяется исходя из информации, представленной в бухгалтерской отчетности предприятия – обычно достаточно иметь на руках Отчет о финансовых результатах.

Существует несколько формул, помогающих найти чистую прибыль, они имеют одинаковый экономический смысл, но отличаются по степени детализации. Приведем основные.

Выручка – Себестоимость – Управленческие расходы – Коммерческие расходы + Прочие доходы – Прочие расходы – Налог на прибыль.

Если обратиться к Отчету о финансовых результатах, то легко заметить, что каждая строка в нем имеет свой уникальный код, поэтому формулу можно записать иначе:

Строка 2110 – строка 2120 – строка 2210 – строка 2220 + строка 2310 + строка 2320 – строка 2330 + строка 2340 – строка 2350 – строка 2410 +/– строка 2430 +/– строка 2450 +/– 2460.

Таким образом, чтобы найти величину чистой прибыли, нужно для начала произвести расчет валовой, представляющей собой разницу между выручкой и себестоимостью. Как правило, именно посчитать себестоимость реализованной продукции сложнее всего для экономистов компании, поскольку она определяется множеством составляющих. Однако даже неспециалист может справиться с расчетами, особенно если он ознакомится с необходимой информацией: освоив , будет проще понять, как найти чистую прибыль.

Если представленную выше формулу максимально упростить, то получится следующее:

Прибыль до налогообложения – Налог на прибыль.

Данный способ расчета обычно используется небольшими компаниями, которые имеют право по законодательству не применять в своей работе ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Пример расчета чистой прибыли

Конечно, расчет рассматриваемого показателя сделать несколько сложнее, чем выписать или товарную накладную, однако при наличии формулы, исходных данных и калькулятора процесс не займет и пары минут. Рассмотрим практический пример, цель которого – посчитать чистую прибыль компании.

Предположим, что ООО «Аленький цветочек» необходимо найти чистую прибыль за два отчетных периода. Исходные данные представлены в таблице:

| Наименование показателя | Сумма, рублей | |

| 1 квартал 2018 год | 2 квартал 2018 год | |

| Выручка | 298 000 | 355 000 |

| Себестоимость | 99 000 | 113 000 |

| Управленческие расходы | 49 000 | 57 000 |

| Коммерческие расходы | 38 000 | 41 000 |

| Прочие доходы | 6 000 | 8 000 |

| Прочие расходы | 11 000 | 15 000 |

| Налог на прибыль | 21 400 | 27 400 |

- Чистая прибыль (1 квартал) = 298 000 – 99 000 – 49 000 – 38 000 + 6 000 – 11 000 – 21 400 = 85 600 рублей.

- Чистая прибыль (2 квартал) = 355 000 – 113 000 – 57 000 – 41 000 + 8 000 – 15 000 – 27 400 = 109 600 рублей.

Совет: для производственных компаний объем чистой прибыли в большей степени определяется величиной себестоимости, а ее расчет сопряжен с рядом трудностей – важно не запутаться с налогом на добавленную стоимость. не составит труда, если держать в голове простые формулы. Также нужно следить, чтобы вся документация была в порядке, так как в противном случае не избежать проблем при составлении баланса и другой бухгалтерской отчетности. Бывают ситуации, когда контрагенты забывают прикладывать к поставляемой продукции необходимые бумаги, тогда разумно будет направить в адрес невнимательных партнеров о повторной отправке товарных накладных.

В чем разница между чистой и нераспределенной прибылью?

Отличие между чистой прибылью и нераспределенной заключается в том, что данные показатели отражаются в разных документах бухгалтерской отчетности и далеко не всегда имеют равное значение, несмотря на расхожее мнение касательно их эквивалентности.

Чистая прибыль записывается отдельной строкой в Отчете о финансовых результатах организации – ее фиксирует любая фирма в конце отчетного периода. Хотя, конечно, возможен вариант, когда не все сложилось удачно, то есть вместо прибыли есть убыток:

Нераспределенная прибыль указывается в пассиве бухгалтерского баланса компании:

Чаще всего термин «чистая прибыль» используется, когда говорят о прибыли, полученной за отчетный период (календарный год). Нераспределенная прибыль включает в себя прибыль не только за отчетный год, но и за предыдущее время.

Приведем простой пример: в бухгалтерском балансе ООО «Василёк» на 1 января в графе нераспределенной прибыли значится 3 200 тысяч рублей. Чистая прибыль за текущий год составила 750 тысяч рублей. Тогда:

- Нераспределенная прибыль на начало отчетного периода = 3 200 тысяч рублей.

- Чистая прибыль за отчетный период = 750 тысяч рублей.

- Нераспределенная прибыль на конец отчетного периода = 3 950 тысяч рублей.

То есть нераспределенная прибыль или убыток – это результат деятельности компании за все время ее существования, а чистая прибыль рассчитывается для конкретного периода.

Подводим итоги

Найти чистую прибыль компании довольно легко, если у вас есть доступ к бухгалтерской документации. Знание величины данного показателя позволяет составить представление о том, насколько эффективно работает организация. Конечно, собственники стремятся максимизировать чистую прибыль разными путями – увеличивая объем производства, снижая издержки и т.д., однако резкие колебания в цифрах могут насторожить гипотетических инвесторов.

За счет чистой прибыли дальновидные управленцы обычно стараются расширить и развить свой бизнес, поскольку, только вкладывая в дело время и финансы, можно получить хороший результат.